Steuern sparen: Durch Immobilienverrentung innerhalb der Familie Steuern sparen

Aktualisiert am 15/05/2023

Der Begriff “Immobilienverrentung” umfasst all jene Sachverhalte, in denen Immobilieneigentümer in ihrem Wohnobjekt gebundenes Vermögen freisetzen und trotzdem in ihrem Eigenheim wohnen bleiben können. Nicht immer ist der Grund für eine Immobilienverrentung aber ein Kapitalbedarf, sondern regelmäßig wird die Immobilienverrentung von vermögenden Eltern verwendet, um ihre Kinder erbschaftsteuerlich entlasten.

In diesem Fokus-Artikel zum Thema “Immobilienverrentung und Steuer” möchten wir einen soliden Überblick über die steuerliche Behandlung geben, damit Sie eine fundiertere Entscheidung treffen können. Möchten Sie zusätzlich herausfinden, welches Modell am besten zu Ihnen und Ihrer Situation passt? Dann testen Sie gerne unseren Immobilienverrentungscheck.

Das Wichtigste in Kürze

- Immobilienverrentung ermöglicht Vermögensfreisetzung und Wohnverbleib, oft genutzt für Rentenlücken oder Kindesunterstützung.

- Immobilienverrentung mindert Erbschaftssteuern, indem Eltern ihre Immobilie an Kinder verrenten und dabei wohnen bleiben.

- Die lebenslange Übertragung von Immobilien mit Nießbrauchrecht kann Steuern sparen, erfordert jedoch fachkundige Beratung, insbesondere bei vorzeitigem Tod des Nießbrauchrechtinhabers.

Mögliche Szenarien für eine Immobilienverrentung

Die Immobilienverrentung kommt in verschiedenen Ausgestaltungen vor. Aber es gibt nicht nur verschiedene Immobilienverrentungsmodelle, sondern auch gänzlich unterschiedliche Lebenssituationen, die Auslöser für eine Immobilienverrentung sein können.

1. Szenario: Gebundenes Vermögen wird aktuell benötigt

Der erste typische Sachverhalt, auf den eine Immobilienverrentung gut passt, ist derjenige, in dem der Hauptteil des Vermögens in einer (meist selbstgenutzten) Immobilie gebunden ist.

Menschen, die ihr ganzes Leben darauf hingearbeitet haben, im Alter mietfrei in einer abbezahlten Immobilie zu leben, sehen sich bei Renteneintritt oft in der tragischen Situation, dass die Rente nicht ausreicht, um finanziell sorglos zu leben. Größere Anschaffungen, Reisen, aber auch die Möglichkeit, Kindern oder Enkeln noch zu Lebzeiten und unabhängig von ihrem Erbe finanziell zu helfen, sind mit der (regulären) Rente meist nicht zu stemmen.

Typische Vorgehensweise

Wem weiteres Vermögen nicht zur Verfügung steht, liquidiert über die Immobilienverrentung das in der Immobilie gebundene Vermögen und erlangt hierdurch einen größeren finanziellen Freiraum. Der Vorteil: Auf diese Weise können Eigentümer die Wohnung oder das Haus verkaufen und weiterhin darin wohnen bleiben.

Kritik

Die Ansicht, man schmälere hierdurch auf unverantwortliche Weise das Erbe der eigenen Nachkommen erweist sich vor allem dann als Irrglaube, wenn die frei gewordenen Mittel den Kindern direkt zu Gute kommen.

Das kann sein zur Existenzgründung, zum Bau des eigenen Hauses oder aber dadurch, dass den Kindern erspart bleibt, im Ernstfall für Pflege – oder Heimkosten der Eltern aufkommen zu müssen. Ganz von den Eltern abgesehen, die berechtigterweise das von ihnen erwirtschaftete Vermögen gerne zunächst selbst nutzen und verbrauchen wollen und erst im zweiten Schritt an die finanzielle Absicherung ihrer Nachkommen denken. Immerhin haben sie ja schon eine nicht unerhebliche finanzielle Last für ihre Kinder getragen, wenn sie in Rente gehen.

2. Szenario: Hohe Steuerlast im Erbfall

Die zweite typische Fallgruppe, für die Immobilienverrentung relevant ist, betrifft diejenigen Senioren, die vermögend sind und aktuell keinen Bedarf haben, Liquidität aus der Immobilie zu ziehen.

Sie haben häufig das Problem, dass im Falle ihres Versterbens ihre Erben mit einer hohen Steuerlast belegt werden, die oftmals lediglich dadurch bezahlt werden kann, dass Vermögenswerte liquidiert werden. Das ist immer dann schmerzhaft, wenn beispielsweise das Elternhaus eigentlich im Eigentum der Kinder verbleiben soll.

Für diese Fallgruppe ist die Immobilienverrentung innerhalb der Familie enorm relevant. “Innerhalb der Familie” bedeutet, dass kein Dritter als Käufer für die zu verrentende Immobilie gesucht werden muss, sondern Käufer der Immobilie die Erben der Senioren sind.

Typische Vorgehensweise

Der klassische Fall ist der, dass Eltern ein außerordentlich werthaltiges Haus in einer ausgezeichneten Lage bewohnen. Das soll auch so bleiben. Außerdem wollen sie in ihrer Immobilie schalten und walten wie sie wollen, also sich nicht etwa vom neuen Immobilieneigentümer- und sei es der eigene Sohn oder die eigene Tochter- hineinreden lassen, etwa wenn es um Umbauten, Anbauten, Renovierungen oder Neugestaltungen geht. Der Wunsch der Eltern und Kinder ist oft, das Haus für nachfolgende Generationen zu erhalten, es also nicht an Dritte zu veräußern.

Exkurs: Die Erbschaftsteuer

Im Falle des Todes der Eltern und der hierdurch ausgelösten Erbschaft, wird die durch Erbschaft erfolgende Übertragung der Immobilie von den Eltern auf die Kinder für den Staat steuerbar und Erbschaftssteuer wird gegenüber den oder dem Erben geltend gemacht. Geregelt ist die Besteuerung im Erbschaftsteuer- und Schenkungsgesetz (ErbStG).

Bemessungsgrundlage für die Erbschaftssteuer ist der steuerpflichtige Erwerb. Als solcher gilt die Bereicherung des Erwerbers, soweit sie nicht ausdrücklich steuerfrei ist (§ 10 Abs. 1 ErbStG).

Die Höhe der Erbschaftsteuer

Die Höhe der zu entrichtenden Steuer bemisst sich grundsätzlich nach dem Wert der Erbschaft und der Zugehörigkeit des Bedachten zu einer von drei gesetzlich vorgesehenen Steuerklassen. Gesetzlich festgelegte Steuerfreibeträge wirken steuermindernd. Hierbei sieht das Gesetz vor, dass die Steuerlast mit der Nähe zum Erblasser dergestalt korreliert, dass im Verhältnis weniger Steuer zu zahlen sind, wenn man näher mit dem Erblasser verwandt ist. Dies ermöglicht das ErbStG durch höhere Freibeträge und eben die verschiedenen Steuerklassen.

Die Steuerklassen nach dem ErbStG

- Steuerklasse I nach § 15 ErbStG: Ehegatten, eingetragene Lebenspartner, Kinder, Stiefkinder, Enkel, Großenkel, Eltern und Großeltern des Erblassers fallen in Steuerklasse I.

- Steuerklasse II nach § 15 ErbStG: Geschwister, Nichten, Neffen, Steifeltern, Schwiegereltern und geschiedene Ehegatten unterliegen der Steuerklasse II.

- Steuerklasse III nach § 15 ErbStG: Die Steuerklasse III gilt für alle übrigen Personen, also Cousins und Cousinen, Großnichten und -neffen, sowie für alle nicht verwandten Erwerber.

- Steuerfreibeträge nach § 16 ErbStG: Steuerfreibeträge sind Beträge, die von der zu versteuernden Bemessungsgrundlage vorab abzuziehen sind.

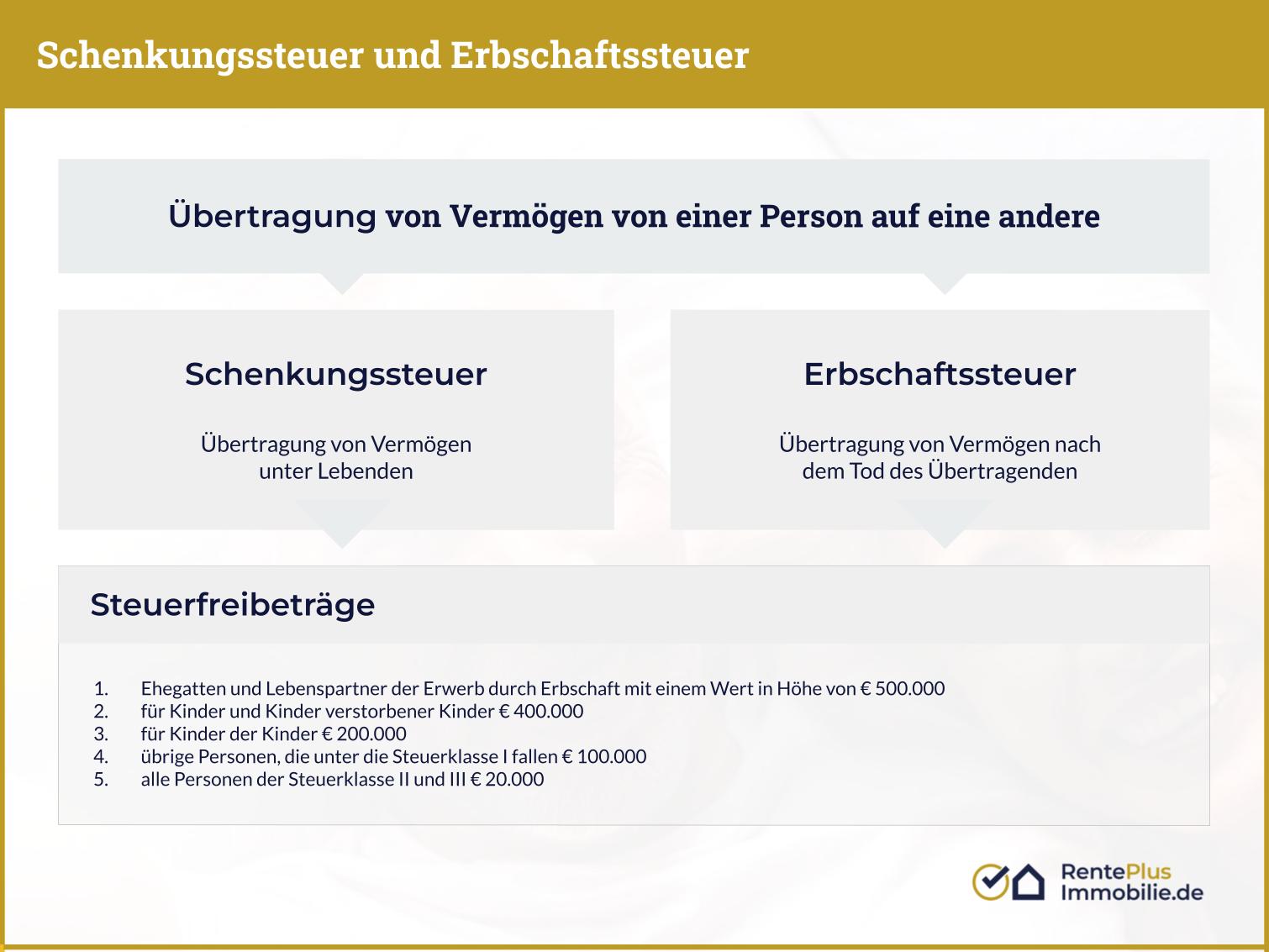

Gemäß dem einschlägigen § 16 ErbStG bleiben für

- Ehegatten und Lebenspartner der Erwerb durch Erbschaft mit einem Wert in Höhe von € 500.000,

- für Kinder und Kinder verstorbener Kinder € 400.000,

- für Kinder der Kinder € 200.000,

- übrige Personen, die unter die Steuerklasse I fallen € 100.000,

- alle Personen der Steuerklasse II und III € 20.000

steuerfrei.

Im Ergebnis bedeutet das, dass ein Erblasser seinem Ehegatten ein Vermögen von € 500.000, seinen Kindern ein Vermögen von € 400.000 steuerfrei vererben kann. Dieser Wert ist jedoch relativ schnell erreicht, wenn man Immobilieneigentümer ist.

Die Bemessungsgrundlage nach § 10 ErbStG

Grundlage für die Besteuerung eines Erben, den Pflichtteilsberechtigten oder des Vermächtnisnehmers ist gem. § 10 I ErbSt G die “Bereicherung des Erwerbers”, also des Erben.

Bewertungsstichtag nach § 11 ErbStG

11 ErbStG regelt, dass für die Wertermittlung – soweit nichts anderes bestimmt ist – der Zeitpunkt der Entstehung der Steuer maßgebend ist. Gemäß dieser sog. Stichtagsregelung ist der Todeszeitpunkt des Erblassers maßgeblich (§ 9 ErbStG), sprich, es wird seitens des Finanzamts ermittelt, was beispielsweise vererbte Aktien im Todeszeitpunkt des Erblassers wert waren. Dass diese Werte starken Schwankungen unterworfen sind, ist gerade im Falle des Vererbens von Aktien augenscheinlich.

Die “Bereicherung des Erben” (§ 10 ErbStG) bei vererbten Grundstücken

Die Höhe der Bereicherung, die den Erben durch den Tod des Erblassers zuteil wurde, wird bei Grundstücken seit der Reform des Erbschaftsteuergesetzes im Jahre 2009, durch Ermittlung des Verkehrswertes festgelegt. Dies ergibt sich aus dem Bewertungsgesetz (BewG), in dem in § 177 festgelegt ist, dass der “gemeine Wert” maßgeblich sein soll. Dieser “gemeine” Wert ist in § 9 BewG normiert. Hier steht:

§9 Bewertungsgrundsatz, gemeiner Wert

(1) Bei Bewertungen ist, soweit nichts anderes vorgeschrieben ist, der gemeine Wert zugrunde zu legen.

(2) 1 Der gemeine Wert wird durch den Preis bestimmt, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsgutes bei einer Veräußerung zu erzielen wäre. 2 Dabei sind alle Umstände, die den Preis beeinflussen, zu berücksichtigen. 3 Ungewöhnliche oder persönliche Verhältnisse sind nicht zu berücksichtigen.

(3) 1 Als persönliche Verhältnisse sind auch Verfügungsbeschränkungen anzusehen, die in der Person des Steuerpflichtigen oder eines Rechtsvorgängers begründet sind. 2 Das gilt insbesondere für Verfügungsbeschränkungen, die auf letztwilligen Anordnungen beruhen.

Der Verkehrswert von Grundstücken kann durch unterschiedliche Verfahren ermittelt werden. Dabei spielen verschiedene Voraussetzungen eine Rolle: so wird nach dem BewG etwa nach bebauten (§ 182 BewG) und unbebauten Grundstücken (§ 179 BewG) unterschieden, für letztere wird das Bodenwertverfahren genutzt, für erstere stehen je nach Bebauung Vergleichswertverfahren (nämlich für Wohnungseigentum, Teileigentum, Ein- und Zweifamilienhäuser), Ertragswertverfahren (für Miet- und Geschäftshäuer) sowie Sachwertverfahren (für solche Grundstücke, für die kein Vergleichswert festsetzbar ist) zur Verfügung.

Letztlich ist für den Laien wichtig zu wissen, dass durch die Verkehrswertermittlung zur Bestimmung der Erbschaftssteuer besonders in der jetzigen Situation auf dem Immobilienmarkt, auf dem vielerorts die Nachfrage das Angebot bei Weitem übersteigt, ungeahnte (hohe) Werte zum Vorschein kommen können. Zwar besteht für den Steuerpflichtigen immer die Möglichkeit, den Nachweis dafür zu erbringen, dass der vom Finanzamt festgesetzte Verkehrswert zu hoch ist (§ 198 BewG), jedoch wird es heutzutage schwierig werden, diesen zu erbringen.

Exkurs: Die Schenkung

Ein weiterer Sachverhalt, der geklärt werden muss, bevor das am häufigsten genutzte Modell der steuereffizienten Immobilienverrentung besprochen werden kann, ist die Schenkung bzw. die Schenkungssteuer. Der Sachverhalt der Schenkung ist zunächst in § 516 BGB gesetzlich festgeschrieben. Hier steht:

§ 516 Begriff der Schenkung

(1) Eine Zuwendung, durch die jemand aus seinem Vermögen einen anderen bereichert, ist Schenkung, wenn beide Teile darüber einig sind, dass die Zuwendung unentgeltlich erfolgt.

(2) Ist die Zuwendung ohne den Willen des anderen erfolgt, so kann ihn der Zuwendende unter Bestimmung einer angemessenen Frist zur Erklärung über die Annahme auffordern. Nach dem Ablauf der Frist gilt die Schenkung als angenommen, wenn nicht der andere sie vorher abgelehnt hat. Im Falle der Ablehnung kann die Herausgabe des Zugewendeten nach den Vorschriften über die Herausgabe einer ungerechtfertigten Bereicherung gefordert werden.

Die Schenkungssteuer

Wieviel Schenkungssteuer letztlich erhoben wird, ist wie bei der Erbschaftsteuer auch in erster Linie von der nach § 15 ErbStG festgelegten individuellen Steuerklasse abhängig.

Steuerfreibeträge bei der Schenkung

Auch für die Frage der Steuerfreibeträge, die für Schenkungen gelten, ist das verwandtschaftliche Verhältnis zwischen Schenker und Beschenktem maßgeblich. Freibeträge sind Beträge, die von der zu versteuernden Summe abgezogen werden und auf die keine Steuer erhoben wird. Die Steuerfreibeträge sind auch für Schenkungen in § 16 ErbStG geregelt.

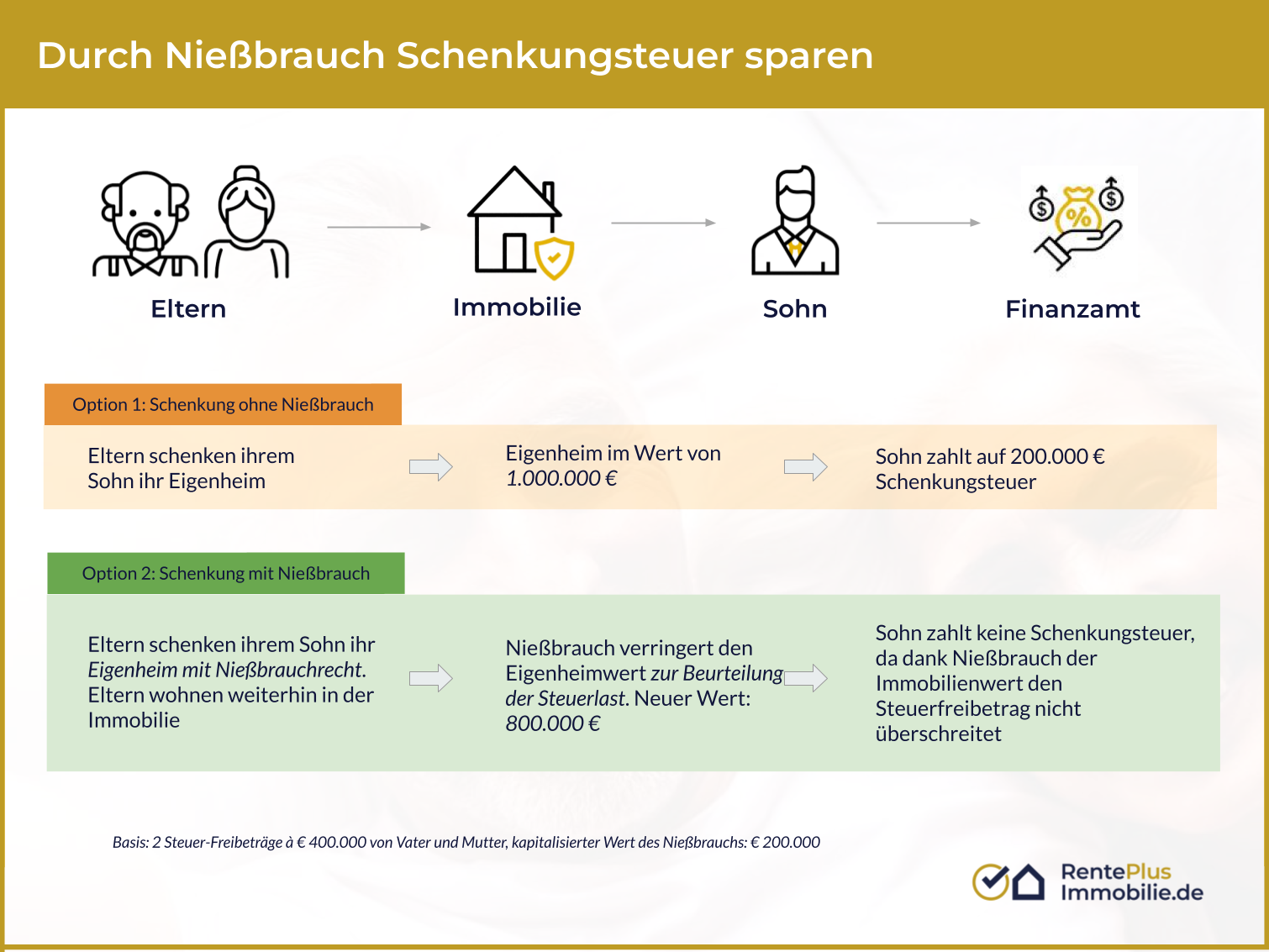

Verkauf gegen Nießbrauch innerhalb der Familie

Die häufigste Variante der Immobilienverrentung im familiären Bereich betrifft die Übertragung der Immobilie an die Kinder gegen Eintragung eines Nießbrauchrechts für die Eltern. Diese Variante ist deshalb attraktiv, weil durch die Übertragung zu Lebzeiten die Schenkungsteuerfreibeträge genutzt werden können. Die Schenkungsteuer ist ebenfalls im ErbStG geregelt.

Besteuert wird nach dem ErbStG

Schon am Namen der gesetzlichen Grundlage (Erbschaftsteuer- und Schenkungsteuergesetz) kann man ablesen, dass die Steuer zwar zwei Sachverhalte besteuert, diese aber auf der gleichen Basis beruhen: die Übertragung von Vermögen von einer Person auf die andere. Einziger Unterschied liegt im Zeitpunkt: besteuert die Schenkungssteuer Sachverhalte, die unter Lebenden vollzogen werden, betrifft die Erbschaftssteuer solche Übertragungssachverhalte, die erst nach dem Tod des Übertragenden vonstatten gehen.

Grund für die Notwendigkeit für den Staat, beide Sachverhalte abzudecken, ist die Tatsache, dass durch Schenkungen relativ leicht Erbschaften gemindert werden können und aufgrund dieser Umgehungen eine Besteuerung auch der Schenkungen notwendig ist.

Vorgehensweise

Bei der Übertragung der Immobilie an die Kinder gegen Eintragung eines lebenslangen Nießbrauchrechts zu Lebzeiten kann demnach der für Kinder von Erblassern geltende Freibetrag in Höhe von € 400.000 geltend gemacht werden. Auf diese Weise werden durch den Immobilienverkauf mit Nießbrauch steuern gespart.

Allerdings ändert sich durch die Belastung mit dem Nießbrauchrecht für die Eltern auch die Bemessungsgrundlage für den Wert der Immobilie. Dieser ist nämlich nicht unerheblich niedriger nur allein dadurch, dass der lebenslange Nießbrauch an erster Rangstelle im Grundbuch eingetragen ist.

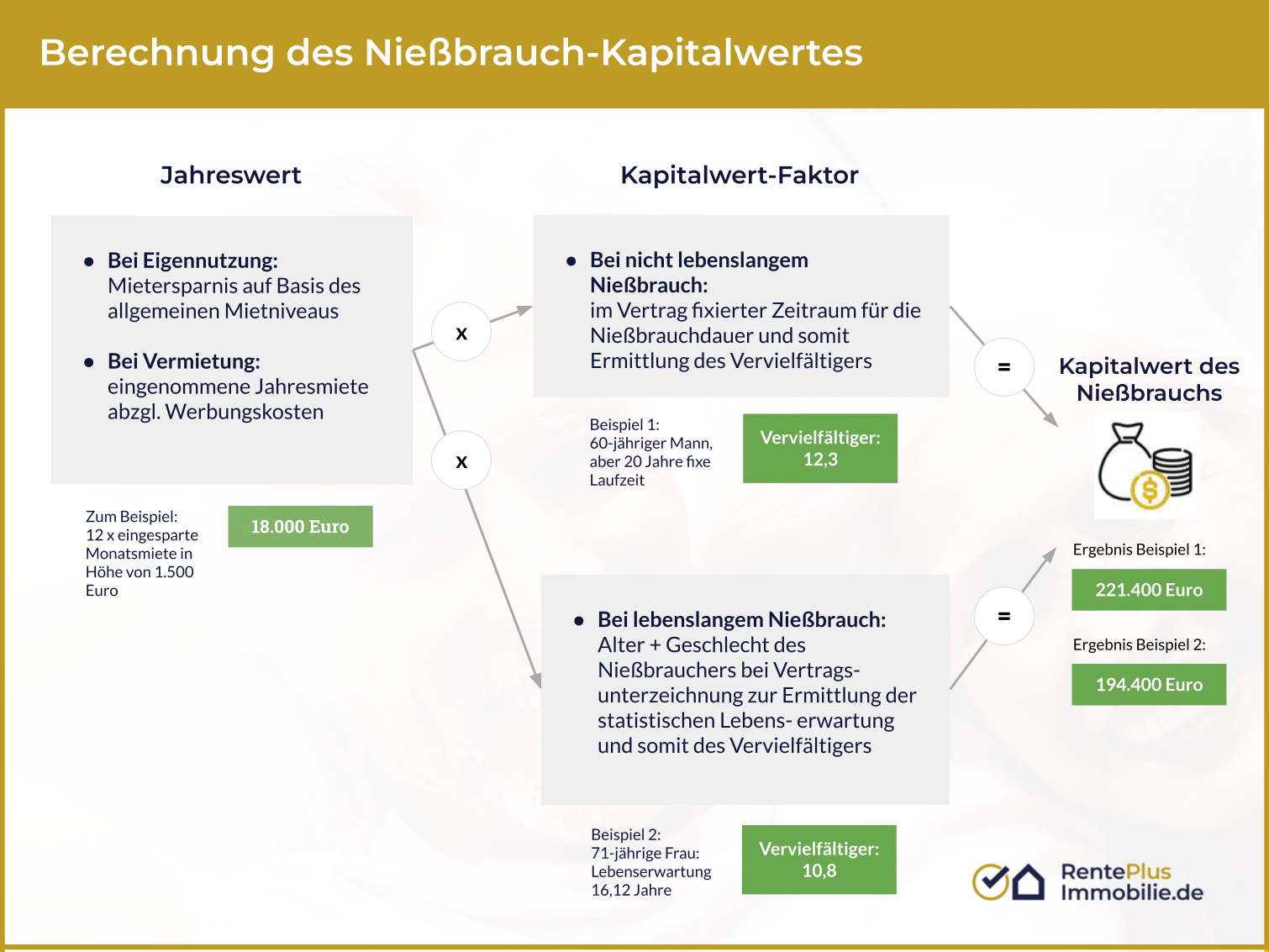

Berechnung des Nießbrauchs

Zur Berechnung des Werts des Nießbrauchs wird zunächst ermittelt, wie hoch der sog. “Jahreswert” des Nießbrauchs ist. Dieser Jahreswert entspricht die Monatsmiete eines vergleichbaren Hauses oder Wohnung mal 12 Monate. Als Basis für einen solchen Vergleich dient oft der Mietspiegel der jeweiligen Region.

Im Nachgang wird anhand der Sterbetafeln des Statistischen Bundesamtes ermittelt, wie lange das lebenslange Nießbrauchrecht wohl noch bestehen wird (es erlischt erst mit dem Tod des vormaligen Eigentümers). In den Sterbetafeln ist jedem Jahrgang eine statistisch zu erwartende Restlebensdauer zugeordnet, die in Verbindung mit dem Bewertungsgesetz (Anlage 9a BewG) zu einem Kapitalwert-Faktor führt, der sodann mit dem Jahreswert multipliziert wird. Ergebnis ist der Wert des Nießbrauchs, der vom Verkehrswert abgezogen werden kann und damit nicht steuerbar nach dem ErbStG ist.

Wir haben diesem Thema einen separaten Artikel gewidmet. Weitere Informationen und vereinfachende Grafiken finden Sie in unserem Artikel Wert des Nießbrauchs berechnen bei Immobilien.

Steuersicherheit

Zu beachten ist bei den Übertragungen von Immobilien zu Lebzeiten innerhalb der Familie jedoch der § 14 II BewG. Dieser kann bei Übertragungen innerhalb der Familie zu Lebzeiten dann zu Problemen führen, wenn der Nießbrauchrechtinhaber kurz nach der Übertragung verstirbt und damit die Wertminderung durch den eingetragenen Nießbrauch wegfällt. Diese durch den Tod des Nießbrauchrechtinhabers erfolgte Wertsteigerung ist unter Umständen nämlich steuerbar.

Wann diesbezüglich Sicherheit in Hinblick auf eine mögliche Besteuerung erreicht wird, ist abhängig vom Zeitpunkt der Schenkung und Einrichtung des Nießbrauchs sowie der Dauer des Weiterlebens des Nießbrauchrechtinhabers nach erfolgter Schenkung. Als Folge nennt das Gesetz, dass für den Fall eines vorzeitigen Ablebens im Sinne des § 14 II BewG, die tatsächliche Dauer der Nutzung (= Nießbrauch) als Steuergrundlage dienen soll.

Alternative: Übertragung des Eigentums nach dem Tod

Bei der klassischen Vererbung der Immobilie geht das Eigentum im Todeszeitpunkt des Erblassers auf den oder die Erben über. Es ist nach Abzug des Freibetrags von € 400.000 der Verkehrswert ohne den Abzug durch Nießbrauch zu versteuern.

Zur Verdeutlichung kann diese Gegenüberstellung anhand eines fiktiven Beispiels dienen:

In einem Beispiel, bei dem es um die Übertragung einer Immobilie mit einem Verkehrswert von € 1 Mio. von der Mutter auf die Tochter geht, ist Bemessungsgrundlage für die Erbschaftsteuer also grundsätzlich ein Wert von € 600.000 (Verkehrswert von 1 Mio minus Freibetrag von € 400.000 = € 600.000.)

Hat die Mutter zu Lebzeiten eine Übertragung der Immobilie an die Tochter veranlasst und sich ein Nießbrauchrecht auf Lebenszeit eintragen lassen, hat sie aufgrund des abzuziehenden Werts des Nießbrauchs eine Immobilie übertragen, die nur € 700.000 wert war. Zieht man hiervon den steuerlichen Freibetrag i. H. v. € 400.000 für die Tochter ab, ist Bemessungsgrundlage für die Schenkungsteuer nur noch ein Wert von € 300.000.

Weitere Immobilienverrentungsmodelle

Neben dem relativ bekannten Modell der Übertragung von Immobilien gegen Eintragung eines Nießbrauchrechts für den Übertragenden existieren noch weitere Methoden zur Immobilienverrentung innerhalb der Familie wie etwa Übertragung gegen Abschluss eines lebenslangen Mietvertrages (ggf. mit Eintragung eines grundbuchlich gesicherten Wohnrechts), das klassische Leibrentenmodell oder auch der Immobilien-Teilverkauf.

So unterschiedlich die Lebenssituationen von Menschen sind, so vielfältig sind die juristischen Ausgestaltungsmöglichkeiten, die in den meisten Fällen in Hinblick auf mögliche Steuerersparnisse enorme Vorteile mitbringen. Füllen Sie hierzu gerne unseren Immobilienverrentungscheck am Ende dieser Seite aus.

Fazit

Es gilt, sich einen objektiven Überblick zu verschaffen und vor allem adäquate und zielorientierte Beratung zu finden, wo noch Fragen offen sind. Gerade die steuerrechtlichen Auswirkungen derartiger Gestaltungen – und zwar die vorhersehbaren wie auch die unvorhersehbaren – haben eine immense finanzielle Bedeutung und werden in vielen Ratgebern mit einigen Worten zwar laiengerecht erklärt, bedürfen aber einer intensiven steuerrechtlichen Auseinandersetzung durch erfahrene Experten.

Spezifisch qualifizierte Berater zu finden, ist extrem schwer, denn auch der jahrelang für eine Familie tätige Steuerberater, der in der Vergangenheit sicherlich große Dienste erwiesen hat, muss nicht unbedingt Immobilienverrentungsspezialist sein. Hierfür gibt es Experten, die sich ausschließlich mit diesem Thema beschäftigen und deren Meinung bei so einem wichtigen und nachhaltigen Thema wie der Übertragung von Immobilieneigentum innerhalb der Familie einen Schwerpunkt haben sollte.

Welche Immobilienrente passt zu mir? Jetzt unverbindlich vergleichen!

Prüfen Sie kostenlos, welche Immobilienrente am besten zu Ihrer Situation passt - und sichern Sie sich unseren "Leitfaden: Immobilienrente".