Notarkosten bei Schenkung mit Nießbrauch: Immobilien kostensparend übertragen

Aktualisiert am 20. April 2023

Immobilien lassen sich nicht so einfach verschenken wie eine teure Uhr. Nach den Vorschriften des Bürgerlichen Gesetzbuches sind Übertragungen von Grundeigentum immer beurkundungspflichtig. Der Gang zum Notar ist daher unumgänglich. Der Eigentümerwechsel wird im Grundbuch eingetragen.

Für die Vereinbarung von Nießbrauch an einer Immobilie ist ebenfalls eine notarielle Beurkundung sowie die Eintragung des Nießbrauchs im Grundbuch erforderlich. In beiden Fällen fallen demnach unterschiedliche Kosten an, für die in der Regel der Begünstigte aufkommt. Soll das Eigentum als Schenkung übertragen werden, muss der Beschenkte unter Umständen noch mit der Schenkungsteuer rechnen.

In diesem Artikel wollen wir daher weiterführende Informationen zu diesem Thema bereitstellen.

Das Wichtigste in Kürze

- Notarkosten sind gesetzlich festgelegt, basierend auf Geschäftswert, zusätzliche Auslagen möglich

- Gebühren für Eigentümerwechsel und Nießbraucheintragung

- Nießbrauch mindert Schenkungsteuer, steuerliche Freibeträge nutzbar

Notarkosten

Grundsätze der Vergütung

Notare erheben Kosten nach dem Gerichts- und Notarkostengesetz (GNotKG), an das alle deutschen Notare gebunden sind. Das heißt, dass sowohl die Höhe der Gebühren als auch die Art der Kostenerhebung für alle Notare identisch sind. Hieraus folgt, dass Notarkosten überall in Deutschland gleich hoch sind. Durch diese gesetzliche Gleichstellung wird die wirtschaftliche Unabhängigkeit der Notare gewährleistet. Nur in den engen Grenzen des § 17 I S. 2 Bundesnotarordnung sind Gebührenermäßigungen oder -erlasse möglich. Gebührenvereinbarungen sind gem. § 125 GNotKG grundsätzlich nicht erlaubt.

Basis für die Berechnung der Notargebühren ist der sog. Geschäftswert für den je nach gesetzlicher Regelung dann eine oder mehrere Gebühren anfallen.

Notarkosten bei Schenkung mit Nießbrauch

Die Notarkosten bei der Schenkung einer Immobilie richten sich nach dem Geschäftswert der Immobilie. Für Schenkungen werden zweifache Gebühren veranschlagt.

Sie beträgt beispielsweise bei Geschäftswerten in der folgenden Tabelle :

Gebührentabelle Notarkosten:

| Geschäftswert | Beurkungsgebühr |

|---|---|

| € 25.000 | € 230 |

| € 50.000 | € 330 |

| € 250.000 | € 1.070 |

| € 500.000 | € 1.870 |

Weitere Auslagen für Schreibaufwand, Porto, Telefon oder Fax nebst Umsatzsteuer kommen noch hinzu.

Kosten für das Grundbuchamt

Wann immer das Grundbuchamt für einen Bürger tätig wird, erhebt es Gebühren gem. GNotKG. Das bedeutet, dass auch für das Grundbuchamt Gebühren anfallen, wenn eine Immobilie mit Nießbrauch übertragen werden soll, da zwei Eintragungen bei der Übertragung einer Immobilie mit Nießbrauch vorzunehmen sind: Zum einen findet ein Eigentümerwechsel statt, der in Abteilung I des Grundbuchs vermerkt wird. Zum anderen wird das Nießbrauchrecht in Abteilung II des Grundbuchs eingetragen.

Im Internet finden Sie viele Grundbuchkostenrechner, die Ihnen einen guten Anhaltspunkt dafür bieten, wie hoch die Kosten in Ihrem konkreten Einzelfall tatsächlich ausfallen.

Über die genaue Höhe der Kosten informiert Sie aber in jedem Fall auch gerne der beurkundende Notar.

Steuern bei Schenkung mit Nießbrauch

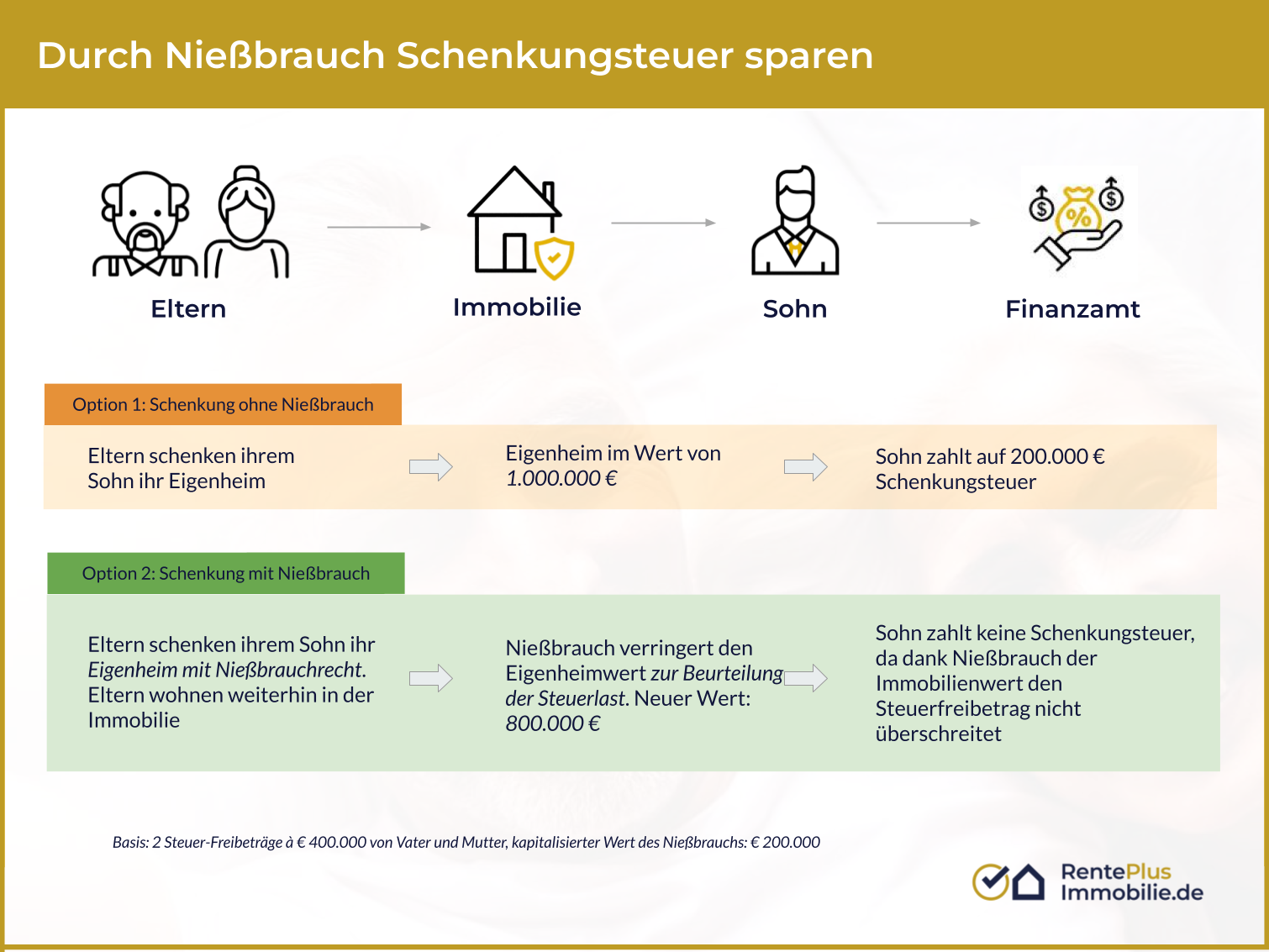

Der Vorteil einer Schenkung mit Eintragung eines Nießbrauchrechts besteht in der steuerlichen Bewertung: der Nießbrauch mindert den Wert des zu übertragenden Grundstücks und damit auch die Bemessungsgrundlage für die Schenkungsteuer.

Darüber hinaus bestehen steuerrechtliche Freibeträge, die im Rahmen von Immobilienübertragungen innerhalb der Familie gelten und die abhängig sind vom Verwandtschaftsgrad zwischen Schenker und Beschenktem- zwischen Eltern und ihren Kindern beträgt der Freibetrag beispielsweise € 400.000; dies bedeutet, dass eine Immobilie im Wert von € 400.000 steuerfrei von Eltern auf Kinder übertragen werden kann.

Da in dem Fall der Immobilienübertragung mit Nießbrauch der Wert der Immobilie um den Wert des Nießbrauchs gemindert wird, kann im Zusammenspiel zwischen dieser Wertminderung und den steuerlichen Freibeträgen erheblich Vermögen übertragen werden, ohne dass hierfür Steuern anfallen:

Eine Immobilie mit einem Wert von € 700.000 löst im Fall einer Schenkung von Eltern auf Kind aufgrund des Freibetrags in Höhe von € 400.000 eine Steuerlast aus, der die Bemessungsgrundlage € 300.000 zugrunde liegt.

Wird dieselbe Immobilie mit einem Nießbrauch übertragen, der einen Wert von € 300.000 hat, kann die Immobilie steuerfrei übertragen werden. Die Steuerlast für die € 300.000 Wertminderung lebt auch nicht wieder auf, wenn der Nießbrauch erlischt, es sei denn es liegt ein Fall von § 14 II BewG vor. Diese Vorschrift betrifft Fälle, in denen die Nutzung der Immobilie durch den Nießbrauchberechtigten aufgrund dessen frühen Versterbens anders, nämlich auf Basis der tatsächlichen Nutzung, bewertet werden muss.

Fazit

Bei der Übertragung von Immobilien mit Nießbrauchrecht fallen Notarkosten, Kosten des Grundbuchamts sowie ggf. Schenkungsteuer an. Über Notar- und Grundbuchkosten informiert Sie der beurkundende Notar, hinsichtlich der zu erwartenden Schenkungsteuer sollten Sie Ihren Steuerberater um Information bitten. Erste Anhaltspunkte zur Höhe der zu erwartenden Kosten geben auch Kostenrechner, die auf vielen seriösen Seiten des Internets zu finden sind.

Häufig gestellte Fragen zu Notarkosten Schenkung

Wie viel kostet der Notar bei Schenkung?

Die Kosten für den Notar bei einer Schenkung von Immobilien richten sich nach dem Geschäftswert der Immobilie und sind gesetzlich festgelegt. Für Schenkungen werden zweifache Gebühren erhoben. Zum Beispiel belaufen sich die Beurkundungsgebühren auf 230 € für einen Geschäftswert von 25.000 €, 330 € für einen Geschäftswert von 50.000 €, 1.070 € für 250.000 € und 1.870 € für 500.000 €. Dazu kommen weitere Auslagen für Schreibaufwand, Porto, Telefon oder Fax sowie Umsatzsteuer.

Was kostet ein notariell beglaubigter Schenkungsvertrag?

Ein notariell beglaubigter Schenkungsvertrag würde die oben genannten Notarkosten inklusive der zusätzlichen Auslagen beinhalten. Die genauen Kosten können variieren, abhängig vom Geschäftswert der Immobilie.

Was kostet eine Grundbuchänderung bei Schenkung?

Für eine Grundbuchänderung bei Schenkung fallen ebenfalls Gebühren an. Diese werden vom Grundbuchamt erhoben und sind im Gerichts- und Notarkostengesetz (GNotKG) festgelegt. Bei einer Schenkung mit Nießbrauch müssen zum Beispiel zwei Eintragungen vorgenommen werden: der Eigentümerwechsel und der Nießbraucheintrag. Die genauen Kosten können mit einem Grundbuchkostenrechner ermittelt oder vom beurkundenden Notar angegeben werden.

Wer zahlt bei Schenkung den Notar?

In der Regel zahlt der Begünstigte, also der Beschenkte, die Notarkosten bei einer Schenkung. Darüber hinaus muss der Beschenkte möglicherweise auch die Schenkungsteuer berücksichtigen, obwohl es steuerliche Freibeträge gibt, die genutzt werden können. Ein Beispiel hierfür ist der Freibetrag von 400.000 € für Schenkungen von Eltern an ihre Kinder.

Diese Themen könnte Sie auch interessieren

Welche Immobilienrente passt zu mir? Jetzt unverbindlich vergleichen!

Prüfen Sie kostenlos, welche Immobilienrente am besten zu Ihrer Situation passt - und sichern Sie sich unseren "Leitfaden: Immobilienrente".