Nießbrauch Steuer 2025: Infos, Fakten und Spartipps

Aktualisiert am 06/01/2025

Nießbrauch und Steuern 2025 – Was Sie wissen sollten

Der Nießbrauch hat steuerliche Auswirkungen auf Mieteinnahmen, Grunderwerbsteuer, sowie Erbschaft- und Schenkungsteuer. Durch die Reduzierung des Immobilienwerts bietet der Nießbrauch eine Möglichkeit zur Steuerersparnis, insbesondere bei Schenkungen oder Erbschaften.

Im Gegensatz zum steuerfreien Wohnrecht kann der Nießbrauch steuerpflichtig sein, wenn er zur Vermietung genutzt wird. Diese Flexibilität macht den Nießbrauch 2025 zu einem wertvollen Instrument, das steuerliche Vorteile und finanzielle Sicherheit vereint.

Genau deswegen kann es aber auch zu weitreichenden steuerlichen Fragen bezüglich einer potentiellen Vermietung kommen. Wichtige Fakten und Tipps rund um das Thema Nießbrauch und die damit einhergehenden Steuern finden Sie in nachfolgendem Ratgeber zum Thema Nießbrauch Steuer.

Das Wichtigste in Kürze

-

Nießbrauch betrifft verschiedene Steuern: Mieteinnahmen, Grunderwerb-, Erbschaft- und Schenkungsteuer.

-

Nießbrauch ermöglicht Steuerersparnis durch Immobilienwert-Reduzierung.

-

Wohnrecht ist steuerfrei, Nießbrauch hingegen kann steuerpflichtige Vermietung ermöglichen.

Nießbrauch und Steuer: Welche Steuer kann überhaupt anfallen?

Es ist möglich, dass im Zusammenhang mit der Eintragung eines Nießbrauchsrecht im Grundbuch Steuern anfallen. Welche dies im Detail sind, hängt immer vom Einzelfall ab. Klassischerweise sollte man sich über folgende Steuererhebungen im Klaren sein und sich detailliert über sie informieren:

-

Versteuerung von Einnahmen durch Miete: Steuerschuldner ist der Nießbraucher

-

Grunderwerbsteuer: wird zumeist vom Käufer der Immobilie bezahlt

-

Erbschaftsteuer: wird von potentiellen Erben bezahlt

-

Schenkungsteuer: wird vom Begünstigten bezahlt

All diese Steuern können anfallen, müssen aber nicht zwingend erhoben werden. Die jeweiligen Umstände des Einzelfalls sind hierfür entscheidend. Darüber hinaus lässt sich der Nießbrauch legal als steuerliches Instrument einsetzen, um Steuern zu sparen.

| Wert des Nießbrauchs | Steuersatz in der Steuerklasse I | Steuersatz in der Steuerklasse II | Steuersatz in der Steuerklasse III |

|---|---|---|---|

| bis 75.000 Euro | 7% | 15% | 30% |

| bis 300.000 Euro | 11% | 20% | 30% |

| bis 600.000 Euro | 15% | 25% | 30% |

| bis 6.000.000 Euro | 19% | 30% | 30% |

| bis 13.000.000 Euro | 23% | 35% | 50% |

| bis 26.000.000 Euro | 27% | 40% | 50% |

| über 26.000.000 Euro | 30% | 43% | 50% |

Wer muss die Einnahmen aus dem Nießbrauch versteuern?

Im Rahmen des Nießbrauchsrechts ist der Nießbraucher, und nicht der Eigentümer, verpflichtet, Einnahmen aus der Immobilie zu versteuern, weshalb Mieteinnahmen ebenfalls darunter fallen können.

Nießbrauch und Steuer bei Vermietung

Hat der Nießbraucher einen sogenannten entgeltlichen Zuwendungsnießbrauch mit dem Immobilieneigentümer vereinbart, darf er aus der Immobilie einen finanziellen Nutzen in Form von Mieteinnahmen ziehen. Wie alle Mieteinnahmen sind diese steuerpflichtig – für den Vermieter. Der Steuerbetrag lässt sich allerdings mit legalen Mitteln mindern.

Ein Beispiel: Herta und Helmut haben ihrer Tochter ihr Eigenheim überschrieben und im Zuge dessen einen Nießbrauch vereinbart. Zu dem Haus gehören noch zwei kleine Mietwohnungen im Nebengebäude. Die eine Wohnung wird renoviert, damit dort künftig vielleicht eine Pflegekraft einziehen kann. Die andere Wohnung ist vermietet. Die Tochter ist durch die Überschreibung der Objekte zwar Eigentümerin der Immobilie samt Nebengebäude, aber die Eltern haben ein Nießbrauchrecht an ihnen.

Die Eltern dürfen nun etwaige Mieteinnahmen nicht nur behalten, sie müssen sich natürlich auch um die Versteuerung der Mieteinnahmen kümmern. Diese können sie auch durch Werbungskosten reduzieren. Zu ihnen zählen unter anderem die Grundsteuer, die Versicherungen, Gebühren für Schornsteinfeger etc. Zudem können sie dank Nießbrauch die Renovierungskosten bei der Steuer geltend machen.

Hinweis: Da Herta und Helmut die Immobilie selbst gekauft und bis vor vier Jahren für alle Herstellungs- und Anschaffungskosten aufkamen, können sie die bis dahin angefallenen Gebäudekosten in ihrer Steuererklärung abschreiben. Das zählt selbstverständlich nur für den vermieteten Bereich. Bei dem von ihnen bewohnten Privathaus können sie dies nicht tun.

Wegen Nießbrauch-Löschung Steuern bezahlen: Kann das passieren?

Sofern der Nießbraucher damit einverstanden ist, kann der eigentlich lebenslang vereinbarte Nießbrauch durch eine Nießbrauch Löschung vorzeitig beendet werden. Sein Recht wird dann aus dem Grundbuch gelöscht. Durch diese Entscheidung kann eine Steuer anfallen. Warum? Durch die vorzeitige Löschung des Nießbrauchs aus dem Grundbuch bleibt ein gewisser Wert im Raum stehen. Der Nießbraucher nutzt sein Recht nicht bis zum Ende, sodass ein geldwerter Restwert vom Nießbrauch bleibt:

Zeit bis zum Ende des Nießbrauchs in Jahren x möglicher/tatsächlicher Jahresmieteinnahmen = Restwert in Euro

Der Immobilieneigentümer kann nun diesen Restwert in Form einer Ablösesumme an den Nießbraucher zahlen. Verzichtet der Nießbraucher darauf, könnte das Finanzamt eine Schenkung vermuten. Schenkungen können steuerpflichtig sein. Diese Steuer zahlt dann der Begünstigte und somit der Immobilieneigentümer.

Tipp: Im Artikel “Nießbrauchs berechnen bei Immobilien“gehen wir näher auf die Berechnungslogik ein.

Gibt es zwischen Wohnrecht und Nießbrauch steuerliche Unterschiede?

Das Wohnrecht räumt dem Begünstigten nur das Recht ein, im Objekt zu wohnen. Dieses Recht ist nicht einkommensteuerpflichtig.

Der Nießbrauch ermöglicht dem Begünstigten hingegen, in der Immobilie zu wohnen und darüber hinaus diese zu vermieten oder sonstige „Früchte zu ziehen“. Die Vermietung kann für den Vermieter und somit den Nießbraucher steuerpflichtig sein.

Durch den Nießbrauch und das Wohnrecht reduziert sich der Immobilienwert erheblich. Genau dieser Aspekt lässt sich legal nutzen, um die Schenkungs- oder Erbschaftssteuer (zumindest) zu reduzieren.

Im Artikel „Notarkosten bei Schenkung mit Nießbrauch: Immobilien kostensparend übertragen“ sind wir genauer auf dieses Thema eingegangen.

Hausverkauf mit Nießbrauch und die Steuer: Was gibt es zu beachten?

Beim Hausverkauf mit Nießbrauch reduziert sich der Kaufpreis für das Objekt. Grund hierfür ist, dass der Käufer das Haus nicht vollumfänglich nutzen kann, denn der Nießbrauch räumt dem Nießbrauchrechtsinhaber die vollumfängliche Nutzungsbefugnis ein. Der reduzierte Kaufpreis macht sich daher auch bei der Grunderwerbsteuer bemerkbar. Diese beträgt je nach Bundesland zwischen 3,5 und 6,5% des Kaufpreises und wird für gewöhnlich vom Käufer getragen.

Komplett entfällt die Grunderwerbsteuer immer dann, wenn der Nießbraucher der Ehepartner des Käufers oder ein Verwandter in erster Linie ist. Hätte die Tochter von Herta und Helmut aus unserem Beispiel oben ihren Eltern die Immobilie abgekauft, hätte sie keine Grunderwerbsteuer zahlen müssen.

Nießbrauch beim Erbe: Wie wirkt er sich auf die Erbschaftsteuer aus?

Die Erbschaftsteuer lässt sich durch die Eintragung eines Nießbrauchs senken, manchmal wird sie wegen bestehender gesetzlicher Freibeträge, die abhängig sind vom Verwandtschaftsgrad, gar nicht fällig. Anhand des Beispiels mit Herta und Helmut lässt sich dies gut verstehen:

Beispiel: Herta und Helmut besitzen eine Immobilie mit Nebengebäude. Darüber hinaus besitzt Helmut Barvermögen. Als er an Krebs erkrankt, beschließt er, ein Testament zu verfassen. Seine Frau Herta und ihre gemeinsame Tochter sollen alles gemeinsam erben. Helmut ist jedoch bewusst, dass seine Tochter Erbschaftsteuer zahlen müsste, beide jedoch steuerliche Freibeträge geltend machen könnten, die abhängig sind vom verwandtschaftlichen Verhältnis zu ihm. Bei seiner Tochter läge der Freibetrag gem. § 16 I Nr. 2 ErbStG bei 400.000 € und bei seiner Frau gem. § 16 I Nr. 1 ErbStG bei 500.000 €.

Um den beiden die Steuerlast zu erleichtern, legt er in seinem Testament fest, dass seine Tochter die Immobilie komplett erhält. Seine Frau ist Nießbraucherin der Immobilie. Durch den Nießbrauch mindert sich der Wert der Immobilie signifikant auf unter € 400.000. Dadurch entfällt für die Tochter aufgrund des ihr gesetzlich zustehenden Freibetrags die Erbschaftsteuer. Gleichzeitig kann sich die Mutter in Sicherheit wiegen, in der Immobilie bis an ihr Lebensende wohnen zu können oder diese vermieten zu dürfen, um bpsw. eine Pflegekraft bezahlen zu können.

Somit kann ein Nießbrauch im Falle einer Erbschaft die Steuer deshalb senken, weil der zu besteuernde Wert des durch Erbschaft zu übertragenden Vermögensgegenstands durch den Nießbrauch gemindert wird. Unter Einbeziehung der gesetzlichen Freibeträge kann die Erbschaftsteuer durchaus auch ganz entfallen.

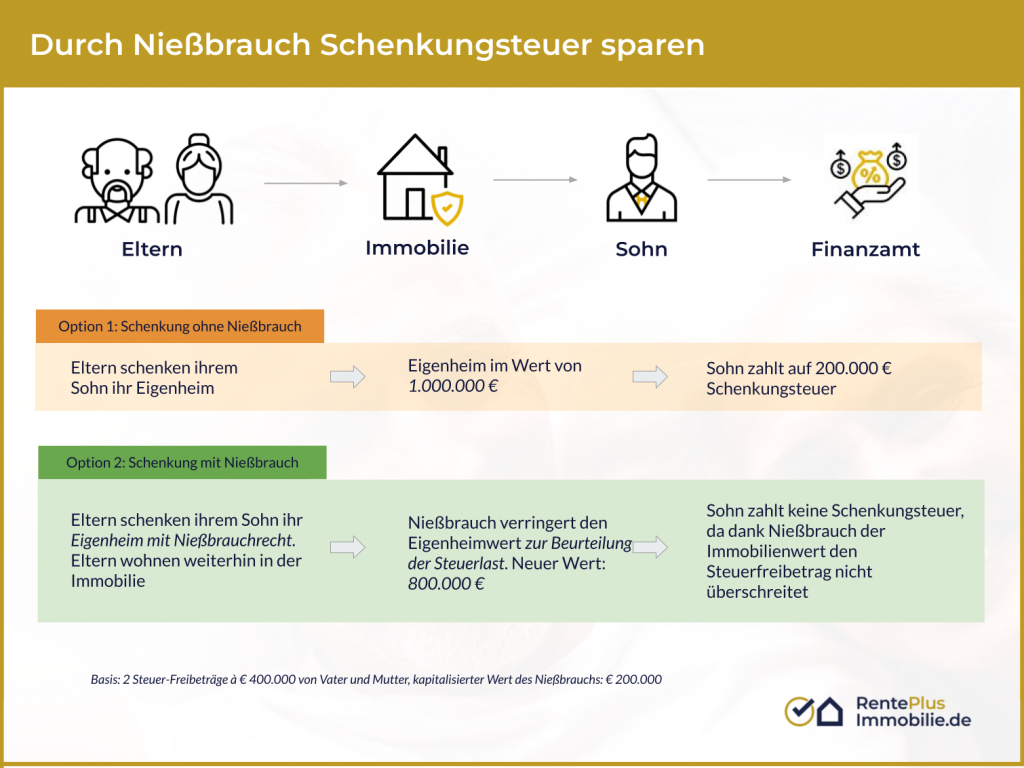

Kann ich durch Schenkung mit Nießbrauch Steuern sparen?

Für die Schenkungsteuer gelten die gleichen Freibeträge wie für die Erbschaftsteuer. Der Vorteil bei der Schenkungsteuer ist nur, dass der Betrag alle zehn Jahre neu ausgenutzt werden kann. Bei der Erbschaftsteuer ist dies naturgegeben nicht möglich denn niemand verstirbt zweimal.

Fortführung des obigen Beispiels: Um bei dem genannten Beispiel zu bleiben, könnte Helmut seiner Tochter alle zehn Jahre 400.000 € steuerfrei schenken. Angenommen, Helmut hat ein großes Vermögen im siebenstelligen Bereich. Er möchte seiner Tochter die Erbschaftsteuer ersparen oder diese zumindest senken.

Dann wäre eine Möglichkeit, ihr die Immobilie bereits zu Lebzeiten zu schenken. Ist die Immobilie mehr als 400.000 € wert, würde für den über den für sie als Tochter geltenden Freibetrag von 400.000 € sofort eine Schenkungsteuer anfallen. Trägt er auf das Haus einen Nießbrauch mit seiner Frau als Begünstigte ein, reduziert sich hierdurch der Immobilienwert. Mit dem hierdurch reduzierten Immobilienwert wiederum verringert sich auch der Wert der Schenkung. Liegt dieser nach Abzug des Werts des Nießbrauchs unter der Schwelle von 400.000 €, zahlt die Tochter für die Übertragung keine Schenkungsteuer. Somit kann die Eintragung eines Nießbrauchs die Steuer senken oder gar komplett verhindern.

Nießbrauchnehmer: Strategische Steueroptimierung bei der Verrentung von Immobilien

Der Nießbrauch bietet erhebliche steuerliche Vorteile sowohl für den Nießbrauchnehmer als auch für den Eigentümer der Immobilie. Es ermöglicht den Kindern, als Eigentümer, die Immobilie zu erben oder geschenkt zu bekommen, während die Eltern als Nießbrauchnehmer das Nutzungsrecht behalten. Somit kann es als effektives Instrument der Vermögensübertragung und Immobilienverrentung dienen, wobei die Steuerbelastung erheblich reduziert oder sogar ganz vermieden werden kann.

Durch den Nießbrauch kann der Immobilienwert gesenkt werden, was sich sowohl auf die Erbschaft- als auch auf die Schenkungsteuer auswirkt. Ebenso kann die Vermietung des Eigentums im Rahmen des Nießbrauchs zu steuerpflichtigen Einkünften führen, wobei auch steuerliche Vorteile genutzt werden können. Es ist jedoch wichtig, sich über die Details und möglichen Fallstricke des Nießbrauchs im Klaren zu sein, um ihn effektiv als steuerliches Instrument einzusetzen.

Häufig gestellte Fragen zu Nießbrauch Steuer

Wie kann man ein Nießbrauchrecht steuerlich absetzen?

Die steuerliche Absetzbarkeit spielt dann eine Rolle, wenn es sich um einen entgeltlichen Nießbrauch handelt. Bei diesem erhält der Eigentümer seitens des Nießbrauchers ein Entgelt vom Nießbraucher, den der Eigentümer zu versteuern hat.

Es handelt sich hierbei um Einkünfte aus Vermietung und Verpachtung. Der Nießbraucher indes kann den gezahlten Geldbetrag als Werbungskosten geltend machen. Ist der Nießbraucher Vermieter, tritt er als solche an die Stelle des Eigentümers und muss die Mieteinnahmen versteuern. Werbungskosten kann er geltend machen. Jedoch bleibt die Möglichkeit, Abschreibungen vorzunehmen beim Eigentümer und kommt dem Nießbraucher nicht zu Gute.

Wie kann man mit Nießbrauch Steuern sparen?

Durch die Eintragung eines Nießbrauchrechts mindert sich der Wert der Immobilie um den Wert des Nießbrauchs. Wird die Immobilie nun übertragen, zum Beispiel durch Schenkung, wird steuerlich der geminderte Wert angesetzt. Wichtig: Das Delta zwischen Verkehrswert und geminderten Wert lebt im Falle des Erlöschens des Nießbrauchs nicht wieder auf.

Auf diese Weise kann bereits zu Lebzeiten steuereffizient Vermögen auf Erben übertragen werden, indem zum Beispiel Freibeträge, die nach dem Erbschaft- und Schenkungsteuergesetz bestehen, ausgenutzt werden. So können manche Übertragungen komplett steuerfrei erfolgen. Gleiches gilt für das Vererben von mit Nießbrauchsrechtn belasteten Immobilien.

Vererbt der Erblasser etwa ein mit einem für seine Ehefrau mit einem Nießbrauch belastetes Grundstück an seine Kinder, mindert der Nießbrauch den steuerlich ansetzbaren Wert der Immobilie. Auch in diesem Fall lebt die Steuerlast nicht wieder auf, wenn der Nießbrauch zu einem späteren Zeitpunkt erlischt.

Wie sieht ein Nießbrauchvertrag aus?

In einem Nießbrauchvertrag wird vereinbart, dass der Immobilieneigentümer dem Nießbrauchnehmer einen Nießbrauch einräumt. Der Vertrag enthält die Namen und Geburtsdaten der Vertragsparteien und die genaue Bezeichnung der belasteten Immobilie sowie die Grundbuchstelle, an der die Immobilie vermerkt ist.

Es wird aufgenommen, wie lange der Nießbrauch gelten soll und auf was er sich konkret erstreckt. Auch findet sich darin meistens eine Regelung dazu, wer zum Beispiel die öffentlichen Lasten zu tragen hat. In der Regel ist dies der Nießbrauchnehmer.

Was passiert, wenn der Nießbrauchberechtigte verstirbt?

Stirbt der Nießbrauchberechtigte, endet das lebenslange Nießbrauchrecht gem. § 1061 BGB. Es erlischt durch Eintreten des Ablebens des Berechtigten. Handelt es sich um ein zeitlich befristetes Nießbrauchrecht und der Nießbrauchnehmer verstirbt vor Ablauf der vereinbarten Dauer, endet es ebenfalls, da es nicht übertragbar oder vererbbar ist (§ 1059 S. 1 BGB). Mehr Informationen zu Nießbrauch im BGB.

Was passiert, wenn der Eigentümer der Immobilie verstirbt?

Stirbt der Eigentümer, ändert sich für den Nießbrauchnehmer nichts. Auch, wenn sich die Eigentumsverhältnisse am mit dem Nießbrauch belasteten Grundstück ändern (etwa durch den Erbfall), bleibt das Nießbrauchrecht im Grundbuch bestehen. Der Rechtsnachfolger des verstorbenen Eigentümers tritt in die Vereinbarung mit dem Nießbraucher ein.

Was bedeutet “Überlassung der Ausübung” beim Nießbrauch?

Beim Nießbrauch handelt es sich um ein sog. höchstpersönliches Recht, das heißt, es ist nicht übertragbar und damit insbesondere auch nicht vererbbar. Dies ist § 1059 S. 1 BGB zu entnehmen. Allerdings kann der Rechtsinhaber die Ausübung seines Rechts einem anderen überlassen, § 1059 S. 2 BGB.

Als Beispiel kann dienen, dass ein Nießbrauchrechtinhaber sich nicht um die (mit dem Nießbrauch belastete) vermietete Immobilie kümmern möchte. Er überlässt die Ausübung seines Rechts auf Vermietung der mit dem Nießbrauch belasteten Immobilie einem Dritten, dem er auch auch den Mietzins überlässt.

Zwar bleibt der Nießbraucher im Grundbuch eingetragen, kann aber die Ausübung des Rechts auf Vermietung jemand anderem überlassen. Gleich verhält es sich, wenn der Nießbraucher nicht mehr selbst in der Immobilie wohnen bleiben möchte und dieses Recht unentgeltlich einem Dritten einräumt. Auch dies ist möglich.

Diese Themen könnte Sie auch interessieren

Welche Immobilienrente passt zu mir? Jetzt unverbindlich vergleichen!

Prüfen Sie kostenlos, welche Immobilienrente am besten zu Ihrer Situation passt - und sichern Sie sich unseren "Leitfaden: Immobilienrente".